铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:克而瑞研究中心

来源:丁祖昱评楼市(ID:dzypls)

近日,杭州首轮集中拍地的最大赢家之一,滨江集团召开了一场2020年度业绩说明会。毫无疑问,集中拍地下获取的5宗地块的盈利预期成为投资者关心的焦点,其董事长戚金兴坦言“努力做到1%-2%的净利润水平”,然而这些数字实现的前提还包括“团队精干高效管理、融资能力、品牌影响力”等。

过去几个月,多数房企为了补充“弹药”陷入“薄利抢地”甚至“亏损抢地”的尴尬处境,从重点城市土拍热度来看,集中供地的“后遗症”凸显,房地产行业或将集体陷入盈利焦虑。

多数项目面临盈利难题

自4月中旬长春集中首拍以来,各地首批集中供地逐步进入高峰期,目前22城中已有过半城市完成首批土拍,北京、深圳、杭州、重庆等热点城市,地块竞争尤为激烈,多数房企不惜牺牲利润也要抢到目标地块。

在杭州,“封顶溢价+自持”成为地块成交的一大典型特征,首批57宗地块中,有41宗地块竞价封顶后转入竞自持比例,且有13宗地块的自持比例超过20%。

滨江集团作为杭州首轮土拍最大的赢家之一,共计获取5块地,总代价达到182.58亿元,拿地方式多以与融信集团合作为主,自持比例最高已接近30%。而“1%-2%的净利润水平”的盈利预期,正折射出行业所面临的盈利难题。要知道,滨江作为深耕型房企,在杭州具备丰富的开发经验与成本控制优势,且具备规模支撑,本身盈利能力并不低,从其预估结果可以看出,首轮集中拍地的大多数地块都将面临的盈利难题,甚至会是更严峻的困境。

表:滨江集团在集中供地中获取的地块信息

注:地货比=成交楼板价/精装限价(未剔除自持部分)

数据来源:CRIC整理

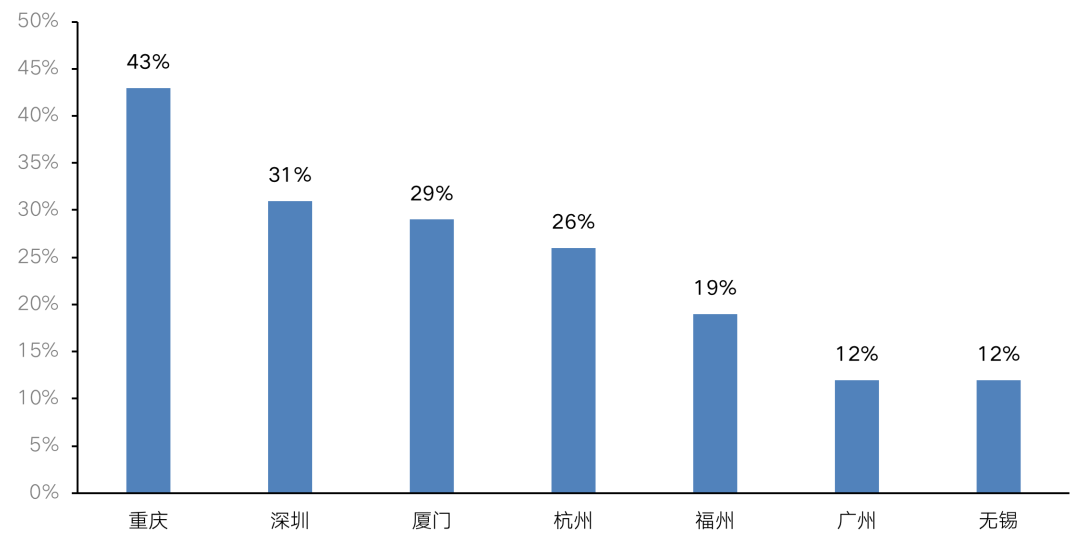

不止杭州,土拍市场越热的城市,房企一般都要面临高溢价,或更为严苛的竞拍规则,而“溢价”、“自持”、“限价”也成为成交地块最大的关注点。其中重庆整体溢价率高达43%,主城区46宗地块中有31宗溢价率超40%,占比近8成,最高溢价率达到130%。再如北京,由于设置地价上限,竞拍地块转竞公租房、自持等环节,可售面积减少,拿地成本也隐形抬高。

图:部分典型城市首批土拍平均溢价水平

数据来源:CRIC

热点城市项目利于现金回流

在行业整体盈利下行趋势下,集中供地中热门地块竞争加剧,高地价、高自持、限售价成交地块频现,这意味着,房企对于招拍挂项目的利润预期降低,并呈现“舍利求地”的趋势。

为什么盈利预期低,甚至亏损,集中供地下还是会出现“抢地潮”现象?

首先,维持规模增长,保证核心城市市占率是房企可持续发展的保障。

相较于存量地块、产业购地等,公开市场招拍挂的一大优点即能够较为快速地推进项目入市,形成业绩,这也是房企侧重该种拿地方式的主要原因之一。尽管集中供地在部分城市引发“抢地热”,但对于房企来说,城市在企业布局中所占的权重以及储备存量是下注抢地的驱动力。

尤其在房企布局的核心城市,战略权重与业绩占比高,如果房企选择不拿地或错过拿地时机,很难在激烈的竞争中维持规模增长。一方面,由于补货等待期拉长,企业推货量和推货时点也会受到影响,不利于业绩的实现和规模的增长,另一方面,市场份额面临稀释,削弱企业在该城市深耕的竞争力。

此外,一二线热点城市需求表现相对坚挺,去化更有保障,相较于实现利润,更多承担补充现金流的作用。

在“三条红线”、“贷款集中度”等政策调控下,房企资金面整体收紧,销售回款成为房企最重要的资金来源渠道。加之三四线城市棚改退潮,房企投资回归一线城市和热点二线城市,而这类城市投资门槛以及拿地成本双高,特别是北京、上海、杭州等城市政策管控力度强,项目本身利润空间非常有限,但由于需求预期向好,房企更看重市场带动现金回流,因此在热点城市,房企愿意以更低的利润甚至少量亏损争夺目标地块。

多元化拿地平滑利润率

行业整体规模增速放缓、市场面临下行压力已成为长期命题,抱团取暖已经成为行业共识。尤其是公开市场招拍挂,项目盈利难已经成为普遍现象,而对于房企来说,单一的招拍挂拿地方式显然已经难以满足盈利需求,并将带来较大的经营压力。

在这种趋势下,多元化拿地的重要性将更加凸显,房企通过拓展多元化拿地渠道、提升多元化拿地能力是平滑利润率的一大出口。近年来,房企也越来越重视多元化拿地,不断提升多元化拿地比重,以减少对公开市场招拍挂的依赖,同时达到成本控制、提升盈利的目的。

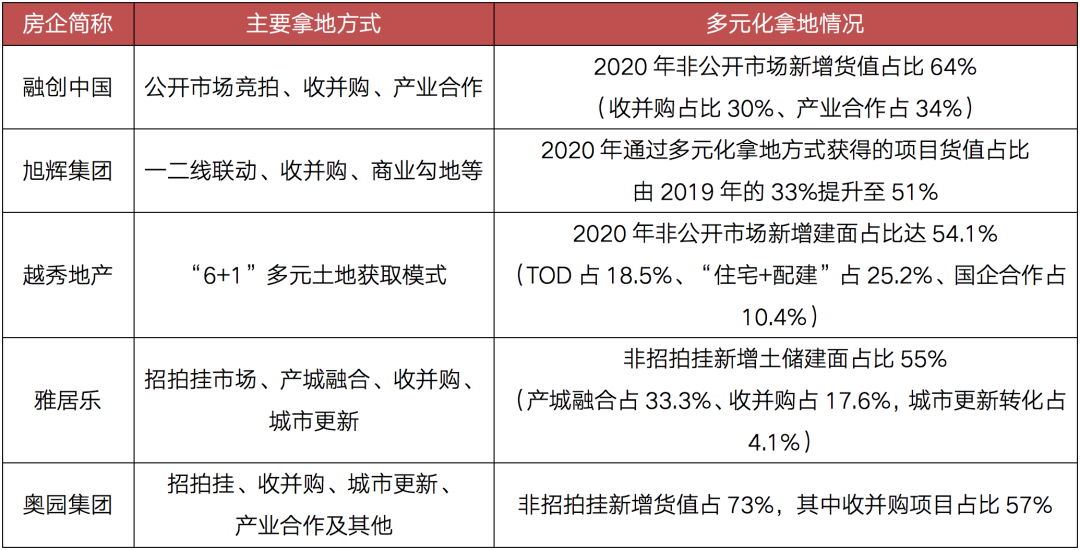

从目前来看,收并购、城市更新、产业勾地是最为常见的多元化拿地方式,尤其是城市更新,由于成本低、利润高,已经成为很多企业业绩增长的新引擎。以旭辉为例,2020年通过一二线联动、收并购、商业勾地等多元化拿地方式获得的项目货值占比由2019年的33%提升至51%。此外,越秀通过“6+1”的多元土地获取模式,包括TOD、城市更新、“住宅+配建”、国企合作、收并购、产业勾地和公开市场竞拍,在2020年新增投资中通过非公开市场获取的地块占比达到54.1%。

可以预期,未来多元化拿地优势房企的盈利能力也会更高,而对于地产开发业务占比高且对招拍挂拿地方式依赖度高的房企,利润率将保持在个位数,向制造业靠拢。

表:部分典型房企多元化拿地情况

数据来源:CRIC

当前招拍挂项目低盈利水平现状下,“努力做到净利润1%-2%”正在成为房企的普遍目标。

而集中供地下,高价拿地的“后遗症”日益凸显,热门地块竞争加剧,在维持规模增长、稳住核心城市市场以及补充现金流等诉求下,房企不惜“薄利抢地”、“亏损抢地”,盈利预期也逐步降低,盈利难的局面或将长期存在。

在此背景下,通过单一的招拍挂方式拿地,经营压力将进一步加剧,多元化拿地的重要性日益凸显,并成为平滑利润率的一大出口。未来多元化拿地渠道多、能力强的房企,将维持较高的盈利水平,而对于地产开发业务占比高且高度依赖招拍挂拿地方式的房企,利润率将保持在个位数,向制造业靠拢。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“丁祖昱评楼市”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

丁祖昱评楼市

丁祖昱评楼市