作者:CRIC研究中心

来源:克而瑞地产研究

华润近期大举融资的原因为何?房企整体的融资情况又呈现什么样的趋势呢?

◎文/洪宇桁

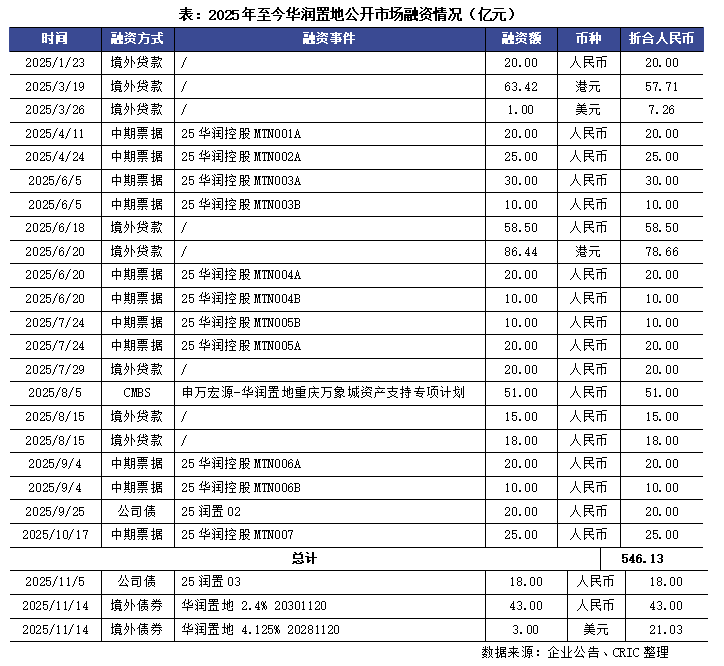

11月17日,华润置地宣布完成配售4950万股华润万象生活股份,净筹约20.61亿港元。此前在14日也接连在境外发行了1笔45亿元人民币和1笔3亿美元的绿色债券,时隔六年再度发行境外债券。据不完全统计,2025年1-10月65家重点房企中华润置地的公开市场融资规模稳居第一。那么华润近期大举融资的原因为何?房企整体的融资情况又呈现什么样的趋势呢?

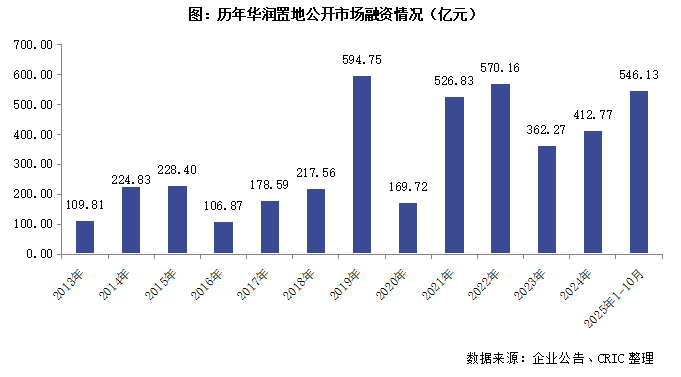

01华润置地前10月融资稳居房企第一 前11月已创历年新高

2025年以来,在资本市场融资渠道较为畅通的背景下,华润置地大幅加大了融资力度。前10个月在公开市场的融资规模达到了546.13亿元,稳居65家重点房企的第一。与此同时,从历年的公开市场融资情况来看,企业在2025年前10个月的融资规模已经超过了2023和2024年全年,若是再加上11月至今融资的约82亿元人民币,企业的公开市场融资已经超过了600亿元,创下了2013年以来的新高。除此之外还配售了持有的4950万股华润万象生活股份,净筹约20.61亿港元。

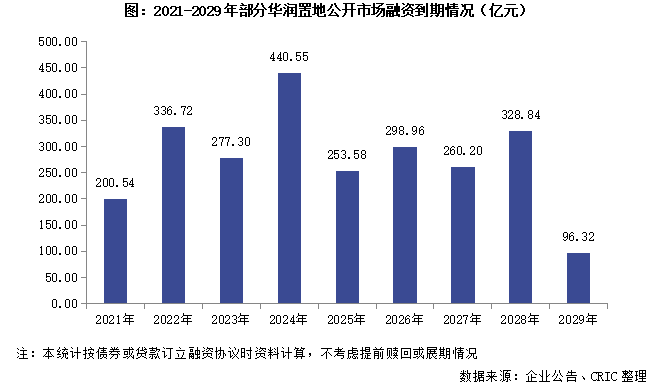

华润置地的大举融资,整体看来有三个使用方向,首先是归还到期债务进行债务置换。据公开市场资料统计,华润置地在2025年的到期融资规模为253.58亿元,仍然处于偿债规模的较高水平。为此企业将融资得来的部分资金用于债务结构优化和到期债务偿还,比如6月发行的30亿元中期票据中的18亿元就明确用于偿还24华润置地SCP007等短期债务。通过“借新还旧”的债务置换来延长债务期限、降低融资成本,同时维持信用评级稳定,为后续开发提供资金空间。

其次则是在核心城市地产项目方面的投资。根据华润置地的中报和各月公告统计,2025年前10月企业新增土储权益地价约为627亿元,包括上海耀华路及余庆里商住项目(权益对价220.23亿元)、深圳宝安区南街坊商住项目(权益对价38.88亿元)、北京海淀区功德寺东住宅项目(权益对价41.49亿元)等大型项目。

第三则是大资管方面的业务投入和日常的运营资金,中报显示企业资管规模相较于期初增长214亿元。在房地产行业下行,土地竞争放缓的背景下,华润在保证偿债的同时加紧布局优质项目,保证投资力度和质量,同时培育第二曲线进行转型,为此企业进行了大规模的融资。

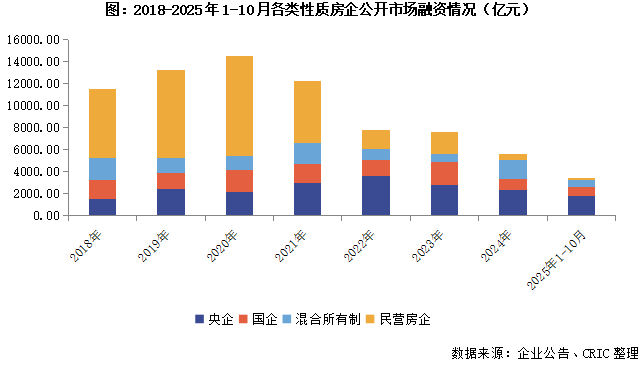

02央国企融资顺畅 支撑土地市场同时引领行业转型升级

事实上,除了华润在大举融资之外,当前房地产行业融资的主力也基本都是央国企。从历年的数据来看,伴随着2021年房企流动性危机的集体爆发,各类性质房企融资规模呈现分化趋势:央国企依托其国资背景、基本稳健的杠杆率而持续获得资金支持,融资规模整体较为稳定;而民企融资规模自2022年开始大幅萎缩,至2025年1-10月央国企融资占比已超过75%,而民营房企则仅不到7%。

融资能力产生的分化直接影响了房企的拿地能力。据不完全统计,2025年1-10新增土储价值TOP100的企业中,央国企的新增土储总价占比达到了81.1%,民营房企则仅有12.1%。受行业信用风险、融资约束影响,民营房企的资金压力整体较大,拿地意愿与能力受限,而央国企则主导核心城市优质地块,巩固市场地位,同时在一定程度上支撑了土地市场。

而随着“好房子”标准的提出以及房地产行业的下行,部分企业已经开始进行产品的升级和业务的转型,其中央国企整体凭借着较为充足的资金和资源发展较快。比如中海地产就将10月发行中票获得的30亿元全部投到北京、深圳的21个全资住宅项目上,全面推进其“101+n+x”标准体系;保利也在9月通过成立合伙企业进军非居住房地产租赁市场,开始转型运营商。

整体看来,伴随着民营房企的流动性风险持续,房地产行业的融资、拿地和销售向央国企集中转移,一定程度上提升了行业整体抗风险能力,推动市场向更稳健方向发展。这一趋势下,央国企凭借资金优势和信用背书,成为城市更新、保障房建设和“好房子”开发的主力军,带动行业向高质量转型。未来,随着央国企在商业运营、绿色建筑、智慧社区等领域的持续投入,房地产行业将逐步形成“开发+运营+服务”的可持续发展模式。民营房企则需要在风险出清之后找准定位、聚焦优势领域,并积极拥抱行业变革。

排版:土木

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“克而瑞地产研究”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

克而瑞地产研究

克而瑞地产研究