铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:面包财经

来源:面包财经(ID:mianbaocaijing)

据金科股份2020年年报,报告期内公司实现营收、归母净利润分别为877.04亿元和70.3亿元,均保持两位数增长。据披露,公司当年来自联营、合营公司的权益利润从2019年的1.84亿元提升到了13.03亿元。

截至2020年底,金科股份“三道红线” 全部转为“绿档”。据披露,公司报告期末权益总额为734.98亿元,同比增长40.93%。通过做大权益来实现快速去杠杆或是金科股份财务为转“绿档”的重要手段。

此外,值得注意的是,公司2020年新发行永续债融资13.42亿元并将其分类确认为其他权益工具,全部计入所有者权益。截至报告期末,公司永续债总额为21.42亿元,同比增长167.72%。一般来说,永续债后期将会对企业产生较大的利息压力,作为调杠杆的长期路径来说或将不可持续。

投资收益同比增长超7倍

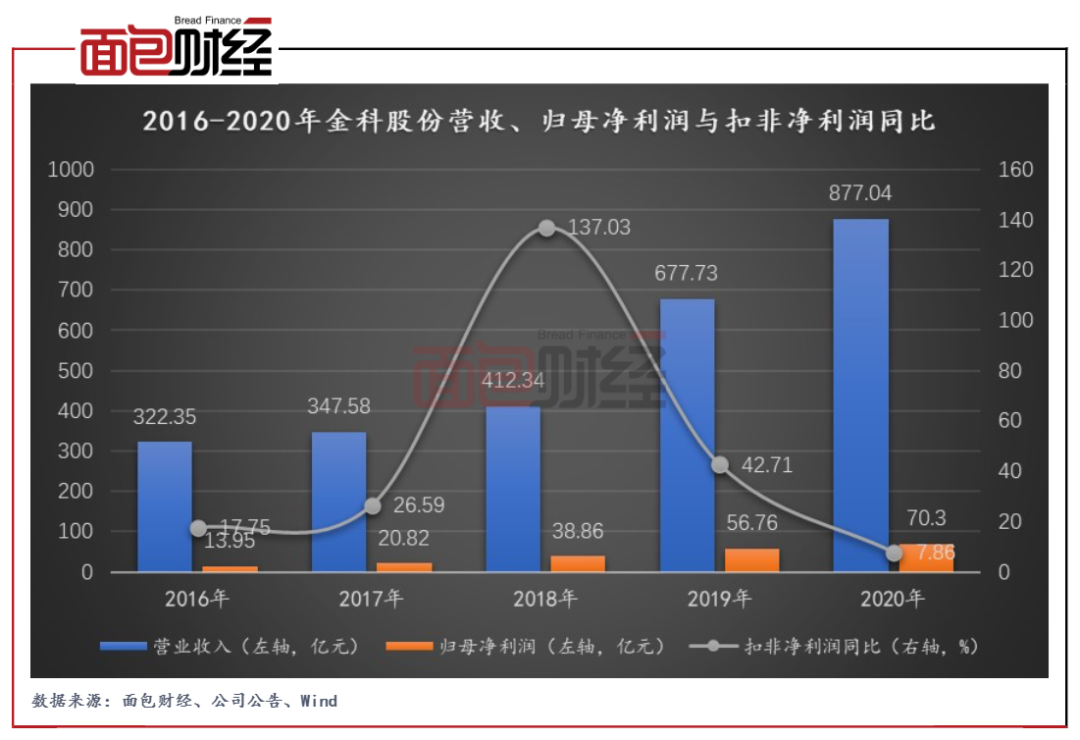

报告期内,公司实现营业收入877.04亿元,同比增长29.41%;实现归母净利润70.3亿元,同比增长23.86%;实现扣非后归母净利润61.86亿元,同比增长7.86%,较2019年下降近35个百分点。

图1:2016-2020年金科股份营收、归母净利润及扣非净利润同比

经研究发现,公司营收、利润靓眼数据的背后,是公司投资收益的大幅增加。2020年,公司投资收益由去年同期的1.86亿提升至16.2亿,同比增长约770.97%,主要是合作项目的收益增加所致。据披露,公司2020年来自联营、合营公司实现的权益利润从2019年的1.84亿元提升至13.03亿元。

权益总额大幅增长 净负债率明显下降

住房城乡建设部、人民银行于2020年8月召开重点房地产企业座谈会,明确了重点房地产企业资金监测和融资管理新规,提出“三道红线”,即剔除预收款后的资产负债率大于70%、净负债率大于100%、现金短债比小于1.0倍。

按照踩线情况,房企被分为“红、橙、黄、绿”四档。如果“三线”均超出阈值为“红色档”,有息负债规模以2019年6月底为上限,不得增加;“两线”超出阈值为“橙色档”,有息负债规模年增速不得超过5%;“一线”超出阈值为“黄色档”,有息负债规模年增速不得超过10%;“三线”均未超出阈值为“绿色档”,有息负债规模年增速不得超过15%。

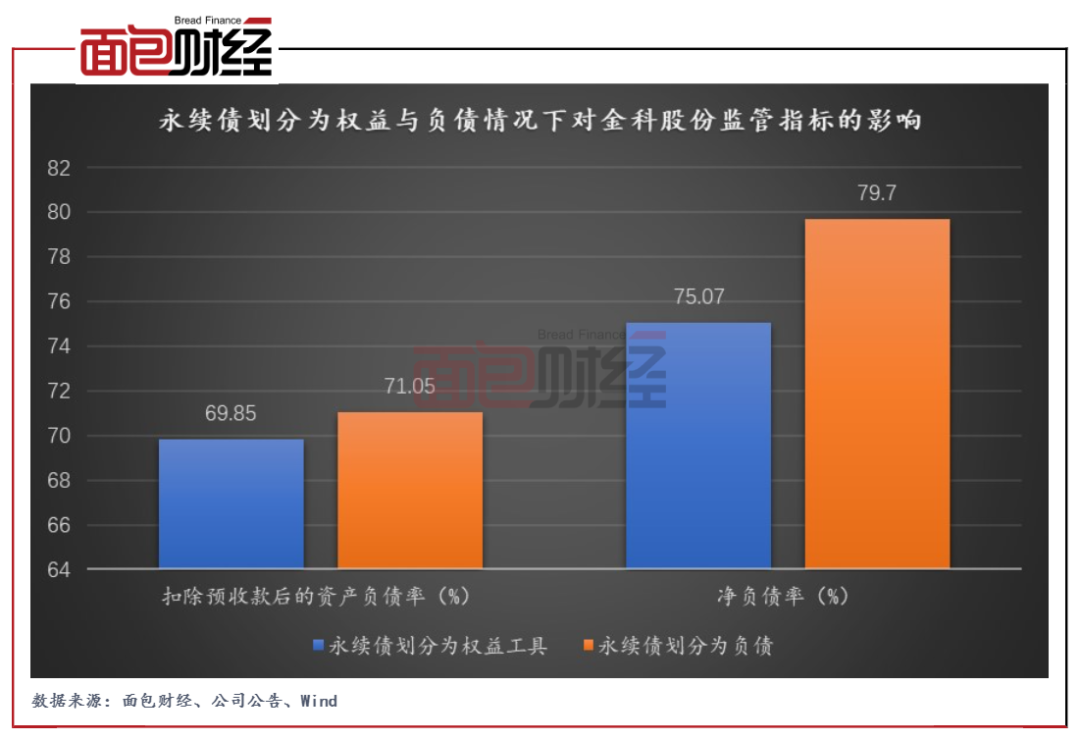

截至2020年底,金科股份扣除预收款后的资产负债率[(负债合计-预收款项-合同负债)/(资产总额-预收账款-合同负债)]同比下降5个百分点至69.85%,净负债率[(有息负债-现金及现金等价物)/所有者权益]同比下降45个百分点至75.07%,现金短债比[货币资金/短期有息债务]为1.34倍。“三道红线”均满足监管要求,财务降至“绿档”。

其中,公司的净负债率下降最为明显。经研究发现,净负债率的大幅下降或与公司权益总额的快速增长有关。截至报告期末,公司权益总额为734.98亿元,同比增长40.93%,而总资产仅同比增长18.52%。

发行永续债或掩盖负债率?

永续债也被视为房企调控负债率的手段之一。报告期末,金科股份永续债总额为21.42亿元,同比增长167.72%。其中13.42亿元为公司当年取得的无固定偿还期限的投资资金。根据相关协议,该投资资金无归还期限限制,且清偿顺序劣后于公司其他普通债务,因此公司将其分类确认为其他权益工具(永续债),并全部计入所有者权益。

永续债是一种有债权性质的股权,假设金科股份本次发行的永续债被确认为负债。公司扣除预收款后的资产负债率将上升至71.05%,越过监管红线,财务将从“绿档”降至“黄档”,同时有息负债及剔除预收款后的负债总额将同时上升21.42亿元,所有者权益总额将对应下降21.42亿元。

图2:永续债划分为权益与负债情况下对金科股份监管指标的影响

图3:金科股份历来发行永续债明细

据公开资料显示,本次金科股份通过百瑞信托发行的“宝盈817号”是一款永续债信托。根据其投资建议书,各笔信托资金自第3个信托年度起,如果金科股份选择续期,各期投资资金的投资收益率将产生跳升。年化业绩每年重置一次,在上一次利率的基础上增加2%,最高不超过初始投资期限内的年化业绩比较基准每年10%的增幅。

根据投资建议书,该信托产品的业绩比较基准是300万(含)-600万为8.1%;600万(含)-1000万为8.3%;1000万及以上为8.6%。假设金科股份一直续期,按照最低年化业绩基准计算,在年化业绩基准达到18.1%(含)之前,该信托产品累计总收益将达到约12.72亿元(按13.42亿元单利计算)。

免责声明:本文仅供信息分享,不构成对任何人的任何投资建议。

版权声明:本作品版权归面包财经所有,未经授权不得转载、摘编或利用其它方式使用本作品。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“面包财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

面包财经

面包财经