作者:政信三公子

今天圈内热议的,是新华信托可能破产的传闻。

其实,也就圈外人表示“震惊”而已,在圈内早就不是秘密了。

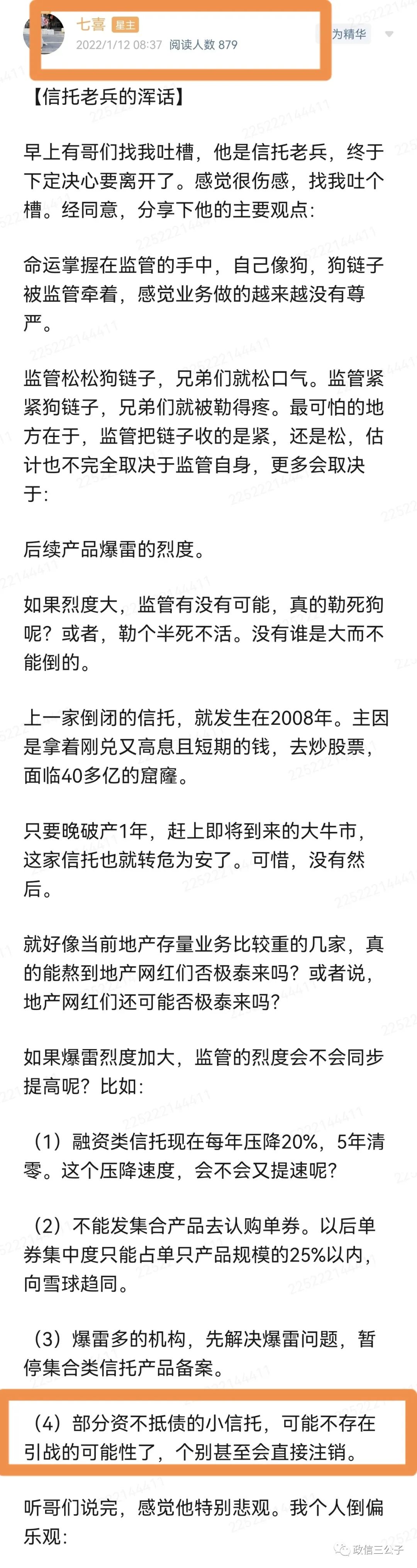

今年1月份,我就已经在知识星球里剧透过了。

听说即便作价低至30亿,都找不到战投参与,甚至监管对引进战投的态度,不置可否,更倾向于信托牌照作注销处理。

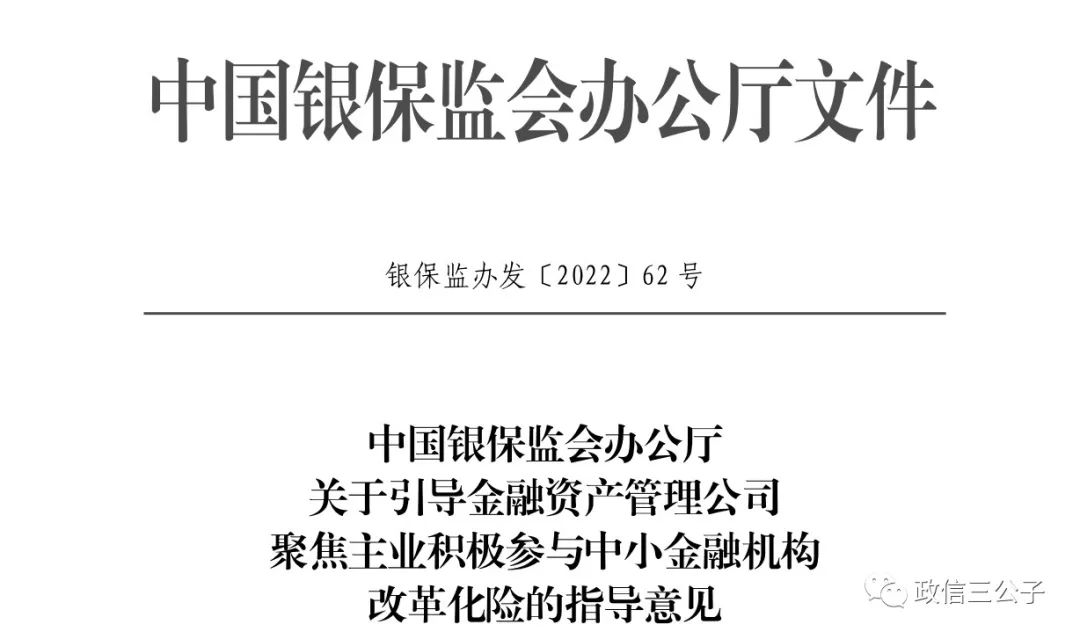

与其展开聊新华信托,不如聊银保监会在5月31号下发的一份文件。

这份文件,其实属于金融供给侧改革的范畴。

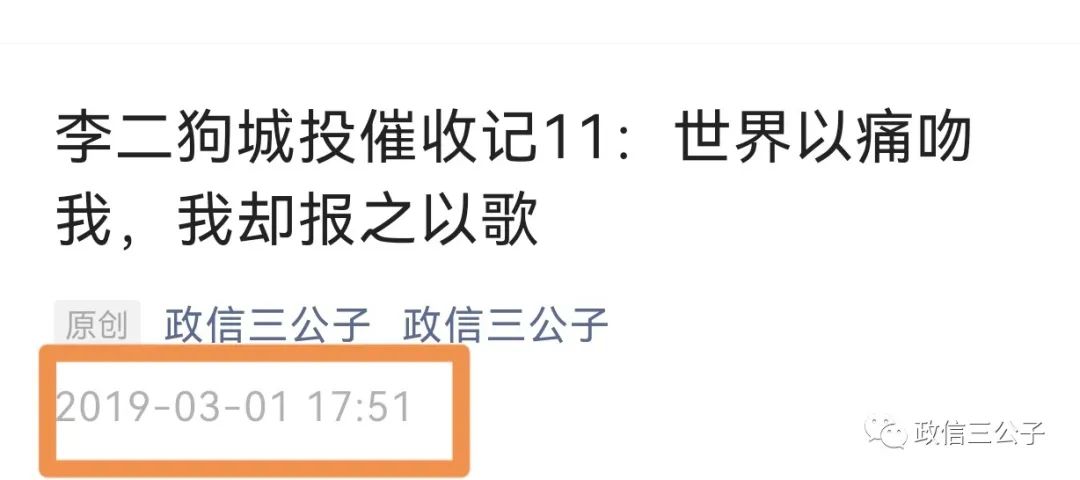

而金融供给侧改革,作为市场嗅觉敏锐的一线人员,是我们早在2019年初,距今3年多以前,就已经预判到的事情。

援引一下当年文章里的几句话:

“胜利,你再琢磨下现在提出来的金融供给侧改革,务必要重视本次金融供给侧改革的高度和力度,认真学习,积极响应,早做准备。”

“只有打破刚兑,金融机构的风险意识和处置风险的能力才会提高,股权才能真正发展起来。其实啊,刚兑也不是罪魁祸首。而是很多人做企业,是为了充分的套利。每一个政策出来,就大干快上,运动式的把相关的信贷红利、政策红利、土地红利等用到极致。这样就会造成一个问题,要么大而不倒,要么从头再来。除非从根本上改变这种企业发展思路,否则就会出现旱时旱死、涝时涝死的情况。”

最后聊聊对银保监会文件的看法:

对于存在风险隐患的金融机构,并购整合是个趋势。华融已经给中信了,下一步C记大概率要给G记。

现在的持牌金融机构太多了:

多而监管失察,

大而能力不强。

在我理解里,持牌金融机构的牌照,和煤炭企业采矿牌照没有太大区别。

既然都是民生产业的重要组成部分,核心资源就一定要牢牢掌握在政府的手里,迟早要进行一轮供给侧改革。

基于政策导向做信贷,基于大众需求做理财,才是民生产业型金融机构的定位和使命所在。

最近感觉特别不舒服,不舒服的原因不在于业务,而在于对城投债业务,有些厌倦了。

就算规模再增加三五十个小目标,对个人和部门来说,没有什么成长了,这就像当初做城投的非标业务,来来回回三板斧,管理规模的增加只意味着管理收入的增加,并不意味着管理能力的提高。

城投债业务的兴衰,并不掌握在金融机构手里,也不掌握在地方政府手里,而是掌握在中央的动态管理中。

短期内,如果5月份的经济数据随着衣情的散去而出现了深“V”,那么:

控债又会回到原有的路径上来,虽然事件性的脉冲机会增加,收益可以波段增强。但这种看空做多的行为,虽然合规,但太有道德压力了。

短期内,如果5月份的经济数据随着衣情的散去而出现了滞“L”,那么:

城投债必然会大扩容,拉长久期,伴随着利率持续下行,中途卖掉就可以提前锁定显著价差的变现收益。但这种看多做空的行为,虽然更赚钱,但总让人感觉心灰意冷。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“政信三公子”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

原标题: 信托破产?

政信三公子

政信三公子