作者:愉见财经

来源:愉见财经(ID:fish-finance)

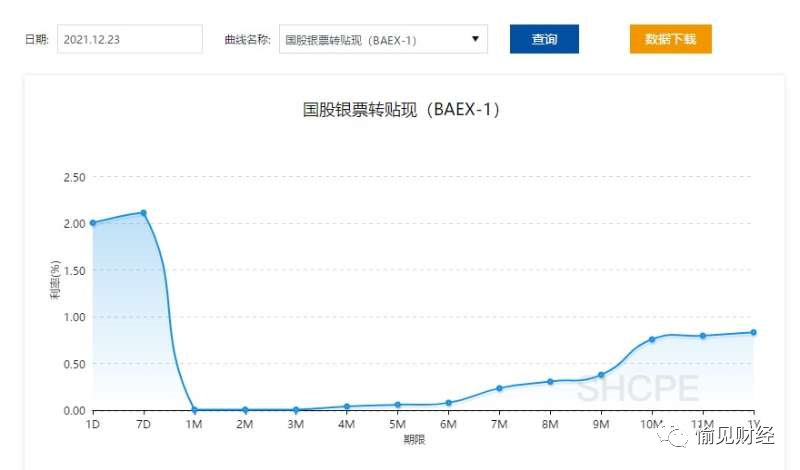

开篇先来贴一张图,这是12月23日的各期限国股银票转贴现利率。如大家直观所见,1月期、2月期、3月期利率已经跌出了地板价。

其中尤其是1月期0.0061%,更是“史诗级地板价”了,以至于我在写这个数字时还格外核对了一遍,我真心以为多写了一个0。要知道,一个月前的11月23日,它曾是1.5958%。

具体各期限利率为:1天:2.0062%;7天:2.1137%;1个月:0.0061%;3个月:0.0070%;6个月:0.0802%;9个月:0.3790;1年:0.8340%。

其实,整个12月初以来,票据利率就在直线走低,之所以拿12月23日的数据出来说事儿,是因为这天,1月期、2月期、3月期出现了极端低利率。12月24日就稍有好转了:1个月期的0.0137%,3个月期的0.0145%。

现象说完了。接着“愉见财经”再来说说水面下的暗流涌动,这将近一个月的低利率是怎么发生的?谁在博弈?谁又在趁着这把地板价捞金逐利?

01 银行:不惜成本填规模

坦白说,票据利率大跌的稿子,从业十多年来“愉见财经”写过好几回合了。而每一次都逃不过三件事:

1,有一批银行信贷投放规模完不成了,冲量冲到了“收票”上,市场价格嘛,终归逃不过一个供需逻辑,需求太大了呗。

2,叠加一个降息降准的货币偏宽周期,本来宏观面的资金成本就是下行的。

以上三点,大家连起来看,其实是有内在逻辑的。经济低谷么,企业发展的不确定性就大;央妈心疼实体,想降降他们的融资成本,多供应些流动性给他们,所以就进入货币偏宽周期;但一些策略保守的银行就惧风险了,贷款不敢放啊,到了月末季末年末考了,信贷投放规模完不成了,只好搞票呗,通过票据贴现的方式支撑规模。

所以你们去看好唻,票据利率一般都是月头高、月尾低的。当然这其中原因有很多,但银行冲量肯定贡献了其中之一。

据说,这几天,就有几家银行,靠收票来完成中小企业信贷投放的考核指标。

说到这里你们一定会问一个问题,这些搞票的银行傻了吗?踩在这么低的利率上收票,算算资金成本那是在赔钱的吧?

所以,第一,大家要知道银行的逻辑,在这年末大考关头,能体现支持实体的“投放规模”的考卷是不允许考不及格哒,至于短期收益与成本倒挂,倒挂就倒挂啦。

第二,能抓到优质客户的,能放的敢放的贷款,已经放了,都拖到现在了,那就是不敢放了嘛,他们也要算算账的,于是贷款放了坏账来损失,不如收国股的票损失点资金成本,毕竟后者,风险近零的好嘛。

第三,但这赔本赚吆喝,也不能多赔啊,所以你们看上图,利率低的都是一二三个月的票,到4个月,曲线就上去了对吧。(如果23日的走势看得不是特别清楚的话,我再截个24号的,就很明显了。)票期短么,赔得就少,他们也会博弈的,知道大概率明年一“开门红”了,情况就扭转了,票据市场的供需关系也正常了,那票据利率大概率就回弹了。

说到这里,“愉见财经”顺便再多扒拉一个银行惧风险的题外话,你们知道最近针对房地产的授信政策不是有所松动回暖了吗,就是又有监管窗口了一下银行们,对房地产类贷款要松一松,还要“在年底前浮出水面”吗?

然后又有放贷房地产放怕了的银行,他们要能捞到央企国企的早放了,余下的,不敢放啊,咋整?反正我知道某银行的做法,是又悄悄搞腾挪了,用表内贷款去接部分表外理财的房地产资产,看看是新增,其实是存量,还顺手解决了个资管新规到期前完成“消化”的难题。

02 企业:低成本融资良机

反正不管怎么说吧,资金成本下来了,贴票利率大降了,对大部分的企业来说总归是好事儿——意味着融资成本低了嘛。

比如这几天,虽然利率极端走低的是短期品种,但不也拖着半年期、一年期的贴现利率一起大幅下降了吗,所以其实依我看,手上有票的企业赶紧拿出来转贴贴,换钱,利率低超划算啊。

据21世纪经济报道援引某中小企业财务总监的话,说是甚至有不少企业通过各种关系借银票进行贴现融资。想必,是都发现了这低成本融资的良机了。

03 空转票据的又来了,地方监管严管了

最后这趴就不展开了,“愉见财经”在早前专栏文章《大额存单“质押”迷踪:独家拆解过去那些质押套利模型》里其实也写得蛮多了——贴票利率一低,就意味着企业融资成本低,于是更加倒挂买理财等产品的收益。换句话说,也意味着套利空间加大。

开不出票?不会,因为可以存单质押,搞个全额质押好了,银行一看没啥风险敞口,就肯开。

并且这个模式,玩起来必然是要循环套的,存单质押—开票—贴现—买理财/存单—存单质押—开票—贴现—买理财/存单—存单质押—开票……绕一圈套一次利,厉害的一天就能绕几圈。

这当然很不好啦,所以写出来请银行们提高警惕呀!

不过像这种呢,一般都是顶着KPI的基层行有冲动,总行未必乐意,监管深恶痛绝。像现在套利空间大之际,听说,已有银行在总行风控层面警觉了,发通知要求各分支行严查严控票据融资套现风险。

最后再爆个小料,关于监管的火眼金睛。据“愉见财经”独家听闻,有些地方的银保监也已经通过“票贷比”等来管住银行的票据扩张冲动。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“愉见财经”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

愉见财经

愉见财经