铛煮山川,粟藏世界,有明月清风知此音。呵呵笑,笑酿成白酒,散尽黄金。

作者:安晓敏王硕

主要内容

4月18日,中国人民银行、国家外汇管理局印发《关于做好疫情防控和经济社会发展金融服务的通知》(以下简称“央行23条”),提到了“要在风险可控、依法合规的前提下,按市场化原则保障融资平台公司合理融资需求,不得盲目抽贷、压贷或停贷,保障在建项目顺利实施”。我们认为,此次央行23条仅是针对资金供给端的边际放松。

近年城投政策的主基调一直未变——遏制隐性债务增量,妥善处置和化解隐性债务存量,防范城投债务风险。但政策直接“作用点”由2018年之前的资金需求端开始向资金供给端及债券供给端转变。针对城投公司的资金需求端,政策一直收紧,从未放松;而针对资金供给端则“有松有紧”。2022年以来针对债券供给端的政策继续收紧,后续城投债净融资规模能否同比增加,仍取决于发改委、沪深交易所、银行间交易商协会等相关监管机构的政策。

一、城投债政策“作用点”,从“需求端”转向“供给端”

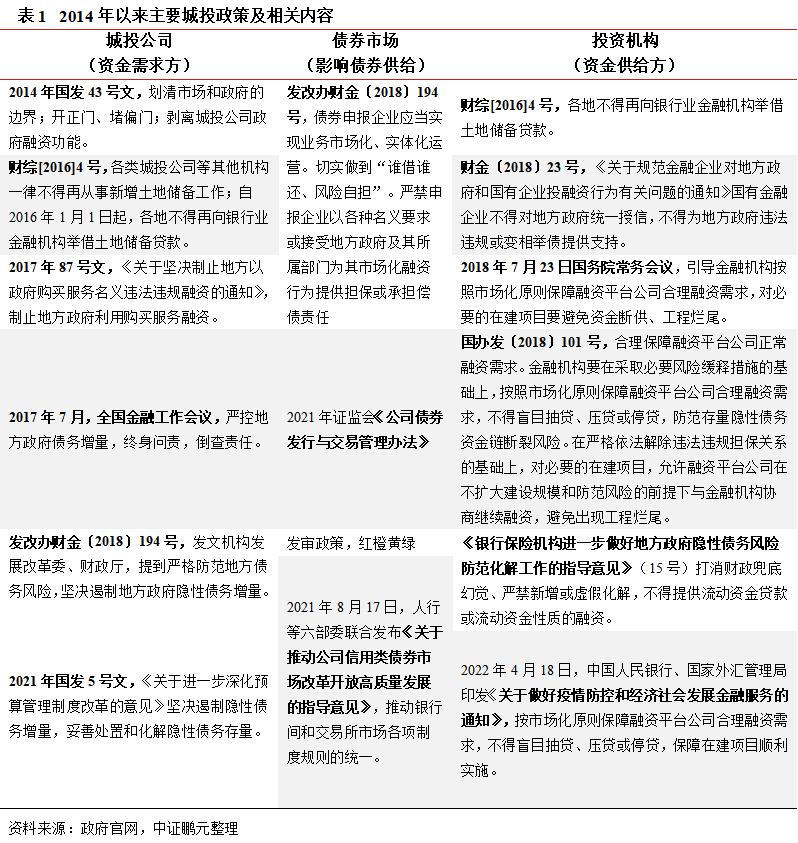

城投债的参与方主要包括城投公司、投资机构和债券市场(包含各中介及审核、发行的监管机构),从资金角度来看,城投公司属于资金的需求方,投资机构属于资金的供给方,债券市场影响城投债的供给。本文简要梳理了2014年以来主要的城投政策,按照政策的直接“作用点”,做如下分类:

近年来城投债政策的主基调一直未变——遏制隐性债务增量,妥善处置和化解隐性债务存量,防范城投债务风险。2022年4月19日,习近平主席主持召开中央全面深化改革委员会第二十五次会议,会议再次强调要压实地方各级政府风险防控责任,完善防范化解隐性债务风险长效机制,坚决遏制隐性债务增量,从严查处违法违规举债融资行为。通过政策梳理发现,2018年以前,收紧政策直接“作用点”主要是城投公司的资金需求端,2018年开始针对资金供给端及债券的供给端,包括财金〔2018〕23号、银保监会15号文及交易所发审政策。从政策松紧周期来看,针对城投公司的资金需求端,政策一直是收紧的,从未放松;而针对资金供给端,以财金〔2018〕23号文为标志,开始在资金供给端收紧,以2018年7月23日国务院常务会议、国办发〔2018〕101号文为标志,在资金供给端放松,而银保监会15号文,又在资金供给端收紧,此次央行23条,则是针对资金供给端的边际放松。

二、“央行23条”是针对资金供给端的边际放松,但最终效果还要看后续相关配套政策

2022年4月18日,中国人民银行、国家外汇管理局印发《关于做好疫情防控和经济社会发展金融服务的通知》,其中第11条提到“金融机构要主动对接重大项目,加大对水利、交通、管网、市政基础设施等领域惠民生、补短板项目和第五代移动通信(5G)、工业互联网、数据中心等新型基础设施建设的支持,推动新开工项目尽快开工,实现实物工作量;要在风险可控、依法合规的前提下,按市场化原则保障融资平台公司合理融资需求,不得盲目抽贷、压贷或停贷,保障在建项目顺利实施”。这个政策针对的是城投资金供给端的边际放松,对比2018年同样针对资金供给端的边际放松政策,都提到了不得盲目抽贷、压贷或停贷,保障在建项目顺利实施。但2018年7月23日国务院常务会议及国办发〔2018〕101号提到了防范存量隐性债务资金链断裂风险,避免出现工程烂尾,而此次针对融资平台公司的建设项目提到了推动新开工项目尽快开工,保障在建项目顺利实施。从文字上看,央行23条未提“资金链断裂风险”、“工程烂尾”,只是说“保障在建项目顺利实施”。另外,2018年4月,资管新规正式发布,城投公司非标资金接续困难,部分区域的城投公司接连出现“非标违约”事件,而本次政策收紧周期中,城投公司尚未出现大的风险事件,因此城投公司此次面对的压力或者风险并没有2018年时候大。

从债券供给来看,2022年以来交易所公司债终止审查项目大幅增加,2022年一季度城投债发行规模及净融资额分别为14,170.38亿元和6,021.76亿元,同比分别下降了8.65%和15.78%,从数据上来看,沪深交易所、银行间交易商协会在收紧城投债融资。后续城投债净融资规模能否同比增加,仍取决于后续发改委、沪深交易所、银行间交易商协会等相关监管机构的政策。

注:文章为作者独立观点,不代表资产界立场。

题图来自 Pexels,基于 CC0 协议

本文由“中证鹏元评级”投稿资产界,并经资产界编辑发布。版权归原作者所有,未经授权,请勿转载,谢谢!

中证鹏元评级

中证鹏元评级